شرکتهای کوچک و متوسط از تسهیلات بینصیب ماندند

اختصاص حجم بالایی از تسهیلات به بخش صنعت شاید موضوع خوبی به نظر برسد اما توجه به این نکته که در امور جاری نظیر سرمایه در گردش و پرداخت تعهدات و بدهیها هزینه میشوند مسئلهای قابل توجه است.

به گزارش چابک آنلاین به نقل از مهر، تحقق رشد اقتصادی و پیشبرد روند توسعه کشور علاوه بر آنکه نیاز به صنعتگران و کارآفرینان آشنا به این حوزه داشته به همراهی بخشهای مختلف مالی و پولی کشور نیز بستگی دارد.

روند تخصیص منابع نیز با توجه به ساختار اقتصادی آن کشور که منابع تأمین مالی بر عهده بازار سرمایه یا شبکه بانکی باشد نیز متفاوت است.

در کشور ما و طی مدت اخیر که سهم بازار سرمایه از سبد تأمین مالی افزایش یافته اما شبکه بانکی همچنان سهم غالب ۹۰ درصدی را در این زمینه دارد.

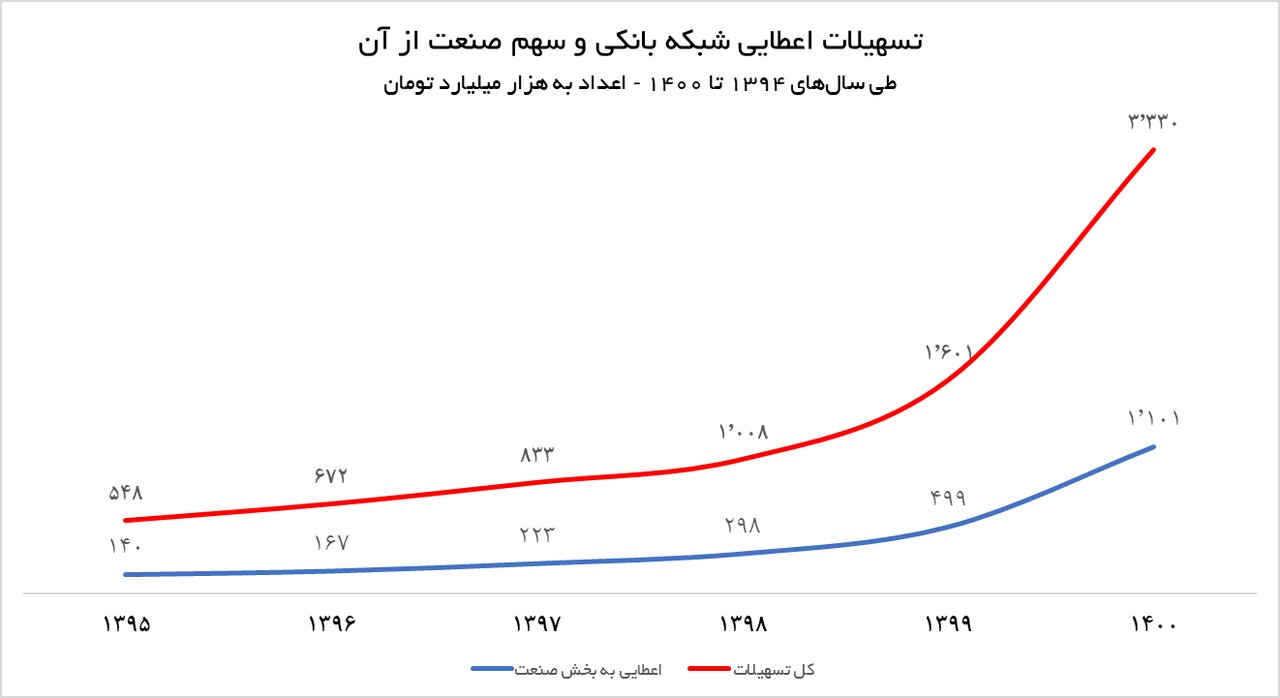

بررسیها نشان میدهد علیرغم اختصاص ۱۱۰۰ هزار میلیارد تومانی بخش صنعت که بیانگر سهم ۳۳ درصدی از کل تسهیلات اعطایی بانکها است اما این تسهیلات یا وارد بخش واقعی صنعت نشده و یا به تعداد محدودی از شرکتها اعطا شده و عملاً سایر شرکتها خصوصاً شرکتهای کوچک و متوسط از آن بینصیب ماندهاند.

علاوه بر این اعطای تسهیلات و مصرف آن در جایی غیر از خرید ماشینآلات و تشکیل سرمایه ثابت -نظیر مصرف به عنوان سرمایه در گردش- اگرچه اجتناب ناپذیر است و با توجه به شرایط اقتصادی باید باشد اما تمرکز فراوان بر آن میتواند به افزایش بیش از پیش استهلاک صنعتی کشور منجر شود که عواقب منفی برای کلیت اقتصاد در پی دارد.

سرمایه در گردش؛ سهم غالب تسهیلات صنعت و معدن

بررسی اطلاعات منتشر شده از تسهیلات اعطایی بانکها به بخشهای مختلف اقتصادی نشان میدهد که شبکه بانکی طی ۷ ماهه سال ۱۴۰۱ حدود ۶۷۳ هزار میلیارد تومان تسهیلات به بخش صنعت و معدن پرداخت کرده که معادل ۳۰ درصد از کل تسهیلات اعطایی است.

در مدت مشابه سال قبل از آن نیز حجم تسهیلات اعطایی به بخش صنعت و معدن معادل ۴۴۰ هزار میلیارد تومان و سهم ۳۰ درصدی از کل تسهیلات بوده است.

اما این مقدار طی ۷ ماهه ۱۳۹۹ با حجم ۲۶۳ هزار میلیارد تومانی معادل ۲۹ درصد از تسهیلات و در ۷ ماهه ۱۳۹۸ با ۱۱۸ هزار میلیارد تومان ۳۲ درصد از کل تسهیلات اعطایی بود که در سال قبل از آن یعنی سال ۱۳۹۸ بخش صنعت و معدن توانسته بود ۲۸ درصد از تسهیلات را کسب کند.

البته لازم به ذکر است که پرداخت تسهیلات به بخش صنعت و معدن در پاسخ به درخواستهای مختلفی میتواند باشد چنانکه پرداختیهای بانکها در مدت ذکر شده به مواردی از قبیل ایجاد، تأمین سرمایه در گردش، تعمیر، توسعه، خرید کالای شخصی و سایر موارد مربوط است و هر قدر سهم مواردی همچون ایجاد و توسعه بیشتر باشد میتواند مبین افزایش سطح کمی و کیفی ظرفیتهای صنعتی باشد.

از سویی افزایش سهم موارد مرتبط با تأمین سرمایه در گردش حکایت از وضعیت اقتصادی و تنگنای واحدهای تولیدی در ادامه فعالیت دارد چنانکه پرداخت تسهیلات جهت تأمین سرمایه در گردش طی سالهای اخیر به حدود ۸۰ درصدی از کل تسهیلات اعطایی بانکها به بخش صنعت و معدن رسیده است.

بخش صنعت زیربنای سایر بخشهای اقتصادی

همانگونه که ذکر شد بخش صنعت در ۷ ماهه ۱۴۰۱ سهم ۳۰ درصدی در تسهیلات شبکه بانکی دارد و از سویی دیگر مطابق با گزارش مرکز آمار، سهم شاغلان بخشهای عمده اقتصادی در بخش خدمات ۵۲ درصد، بخش صنعت ۳۴ درصد و در بخش کشاورزی ۱۴ درصد است. باید توجه داشت این حجم از اشتغال در بخش خدمات کشور، تنوع زیادی نیز بهوجود آورده و در بعضی از حوزههای این بخش، مرز مشخص و تعریفشده تعریفشدهای میان فعالیت مولد خدماتی و فعالیتهای سوداگرایانه و دلالی نمیتوان ترسیم کرد.

استدلال این موضوع نیز در آن است که سهم ارزشافزوده رشته فعالیتهای اقتصادی از محصول ناخالص داخلی در بخش خدمات ۴۴ درصد است حال آنکه این مقدار در بخش صنعت ۵۱ درصد بوده که نشاندهنده این است که اولاً بخش خدمات نیاز به بازآرایی دارد تا در کنار بخش صنعت به ایجاد ارزش افزوده و اشتغال کمک کند و هم اینکه با توجه بیشتر به بخش صنعت میتوان ظرفیتهای استفاده نشده هر دو را بهکارگیری کرد؛ چراکه حجم بالای تسهیلات اعطایی به بخش خدمات اگر در راستای زنجیره ارزش و حمایت از تولیدات داخلی نباشد علاوه بر آنکه از هدف بخش خدمات به معنای حقیقی خود دور میشود بلکه زمینه واردات و تضعیف تولید ملی را فراهم آورده که تأثیر نامطلوب خود را در بخش صنعت میگذارد.

لذا وجود سهم بالای تسهیلات به این بخش نمیتواند بهمعنای رشد بخش خدمات واقعی و در راستای حمایت از سایر بخشها باشد.

تبعات عدم سرمایهگذاری در بخش صنعت

اختصاص حجم بالایی از تسهیلات به بخش صنعت شاید موضوع خوبی به نظر برسد اما توجه به این نکته که به علت شرایط اقتصادی، علی رغم تخصیص تسهیلات به این بخش، در امور جاری نظیر سرمایه در گردش و پرداخت تعهدات و بدهیها هزینه میشوند مسئلهای قابل توجه است.

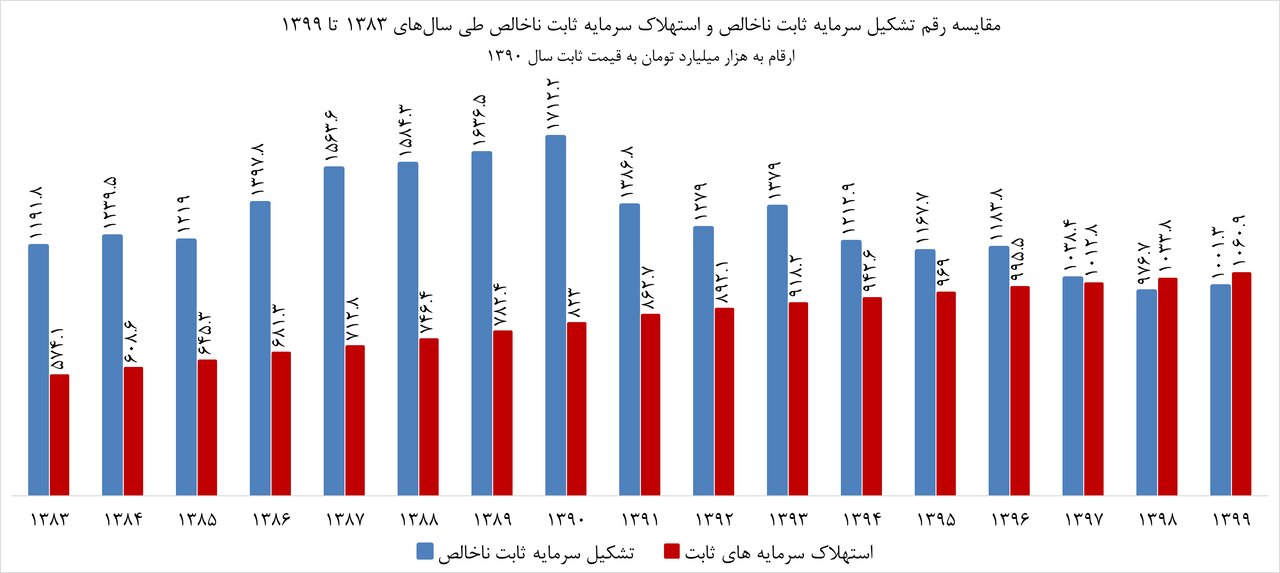

چراکه دریافت تسهیلات اگر برای سرمایهگذاری صرف شده چنانکه پیشیگرفتن رقم استهلاک سرمایه از سرمایهگذاری از سال ۱۳۹۸ مبین این موضوع است که منجر به وقایع تلخی نظیر فرسودگی و کاهش بازدهی و افزایش هزینههای تعمیر و نگهداری زیرساختها در کشور میشود و ضربه خود را در ناترازیهایی که در بخشهای مختلف در قالب قطعی برق و گاز و… بوده نشان میدهد.

از سویی دریافت تسهیلات صنعتی اگرچه با ادعای مصرف در این بخش است اما یا در بخشهای سوداگرانه مصرف شده یا در بهوجود آوردن رانت خواران سرمایه گذاری میشوددریافت تسهیلات صنعتی اگرچه با ادعای مصرف در این بخش است اما یا در بخشهای سوداگرانه مصرف شده یا در بهوجود آوردن رانت خواران سرمایه گذاری میشود.

لذا مشکلاتی نظیر شوکهای بیرونی، کمبود منابع تأمین مالی و ناچیز بودن بهرهوری سرمایه به ویژه بازگشت تحریمهای آمریکا باعث افزایش نااطمینانیها و نامناسبشدن فضای کسبوکار، ایجاد محدودیتهای ارزی و مشکلات برای واردات کالاهای سرمایهای کشور شده است.

همچنین کاهش ضریب اصابت تسهیلات در بخش مولد، کاهش سرمایهگذاری در بخش ساختمان خصوصی و دولتی به دلیل کاهش قدرت خرید خانوارهای متقاضی مسکن، افزایش هزینه ساختوساز و کاهش ارزش واقعی اعتبارات تملک داراییهای سرمایهای دولت اتفاقاتی را رقم زده که برآیند آنها کاهش تشکیل سرمایه ثابت ناخالص و پیشیگرفتن استهلاک سرمایه شده است.

الگویی برای تخصیص منابع محدود به تقاضاهای نامحدود

در این راستا یک کارشناس اقتصادی در گفتوگو با مهر با بیان اینکه در استفاده از تسهیلات بانکی و روند اعطای تسهیلات بانکها باید به سه نکته توجه داشت، گفت: اولاً از بکارگیری این تسهیلات در بخش صنعتی اطمینان حاصل شود که این امر با وجود نظام اعتبارسنجی کارآمد ممکن است.

نبود نظام اعتبارسنجی کارآمد و استفاده از روشهای سنتی در پرداخت تسهیلات علاوه بر آنکه برای بانکها در بررسی تقاضاهای تسهیلاتی زحمت به همراه دارد و عمدتاً سرباز زده میشود، موجب اعطای تسهیلات به شرکتهای زیرمجموعه و در بهترین حالت شرکتهایی میشود که از قبل با بانک رابطه مالی یا غیرمالی داشتهاند. البته این مسیر، راه طی نشده و غیرممکنی حتی در شبکه بانکی نیست و بانکهایی که نرخ تسهیلات غیرجاری دارند از روشهای اعتبارسنجی خوبی در این مسیر بهره گرفتهاند.

وی افزود: دوماً این تسهیلات باید در اولویت زنجیره ارزش باشد. یعنی صنایعی که زنجیره ارزش آنها دارای بیشترین حضور در کشور است در دریافت تسهیلات بیش از سایر صنایع شانس دریافت تسهیلات داشته باشند.

چراکه وجود منابع محدود و تقاضاهای فراوان، سیاستگذار و مجری را مجبور به رد درخواستهایی میکند که با اهداف توسعه صنعتی در تضاد یا فاصله باشد از این رو، تهیه الگوی توسعه صنعتی و صنایع منتخب که با اولویتهایی نظیر کاربر بودن مانند صنعت نساجی، وجود ظرفیت تأمین منابع و مواد اولیه در داخل مانند صنعت خودرو و ایجاد ارزشافزوده بالا نسبت به سایر صنایع نظیر لوازم خانگی و پوشاک میتواند انجام گیرد، از مواردی است که اعطای تسهیلات را به درخواستهای ضروری و مفید نزدیک میکند.

این کارشناس اقتصادی گفت: سوما در راستای جبران نرخ استهلاک سرمایه و جلوگیری از پیشی گرفتن آن از تشکیل سرمایه ثابت، اولویت تسهیلات باید به درخواستهایی داده شود که مربوط به امور واردات ماشینآلات و تجهیزات صنعتی یا ایجاد کارگاههای تولیدی است.

بدیهیست اعطای حجم زیادی از تسهیلات در قالب تسهیلات سرمایه در گردش به کارگاهها و کارخانجات تولیدی اگرچه ادامه فعالیت این کارگاهها را تسهیل میکند اما مزیت آن تنها در زنده نگه داشتن این واحدها است و به تشکیل سرمایه منتهی نمیشود.

در موارد مرتبط با سرمایه در گردش میتوان از ابزارهای جدیدی نظیر گواهی اعتبار مولد (اوراق گام) استفاده شود اما اولویت در پرداخت نقدی تسهیلات با درخواستهای وامی باشد که برای واردات ماشینآلات در شبکه بانکی ثبت میشود.